L’IVA agevolata rappresenta una delle agevolazioni fiscali più significative per i lavori di ristrutturazione edilizia in Italia.

Questo tipo di agevolazione mira a incentivare i proprietari di immobili a intraprendere lavori di miglioramento, ammodernamento, e manutenzione delle loro proprietà, riducendo l’onere fiscale complessivo.

Le aliquote IVA ridotte applicabili variano in base alla tipologia di intervento e alla natura dell’immobile oggetto di ristrutturazione. In particolare, le aliquote del 10% e del 4% possono essere applicate in determinate circostanze, rendendo più accessibili gli interventi edilizi.

Aliquote IVA agevolate per lavori di ristrutturazione

I bonus sulle aliquote IVA su lavori edili di ristrutturazione sono stati stabiliti per favorire il miglioramento del patrimonio immobiliare del Paese, sostenendo economicamente i proprietari e incentivando l’adozione di pratiche di costruzione e manutenzione più sostenibili. La normativa prevede principalmente due aliquote ridotte: il 10% e il 4%, ciascuna applicabile a specifici tipi di interventi e condizioni.

IVA al 10% per interventi di manutenzione ordinaria e straordinaria su unità immobiliari abitative

L’aliquota IVA del 10%, conosciuta anche come iva agevolata per ristrutturazione prima casa, si applica prevalentemente agli interventi di manutenzione ordinaria e straordinaria su unità immobiliari abitative.

- La manutenzione ordinaria include lavori come la riparazione, il rinnovamento e la sostituzione delle finiture degli edifici e quelle necessarie a integrare o mantenere in efficienza gli impianti tecnologici esistenti.

- La manutenzione straordinaria, invece, riguarda interventi di maggiore entità, che non alterano la volumetria complessiva degli edifici e non comportano modifiche delle destinazioni d’uso, ma sono necessari per rinnovare e sostituire parti anche strutturali degli edifici e per realizzare e integrare i servizi igienico-sanitari e tecnologici.

Questa agevolazione rende economicamente più sostenibili interventi che sono essenziali per la conservazione e l’adeguamento degli edifici, incentivando i proprietari a mantenere in buono stato le loro abitazioni.

Applicazione dell’aliquota al 10% sulla differenza tra costo totale e valore dei “beni significativi”

L’applicazione dell’aliquota al 10% si estende anche ai cosiddetti “beni significativi”. Questi beni comprendono:

- ascensori e montacarichi,

- infissi esterni e interni,

- caldaie, videocitofoni,

- apparecchiature di condizionamento e riciclo dell’aria,

- sanitari e rubinetterie da bagno,

- sistemi di sicurezza.

Tuttavia, l’aliquota agevolata del 10% si applica solo sulla differenza tra il costo totale dell’intervento e il valore dei beni significativi, quando quest’ultimo supera la metà dell’importo complessivo dell’intervento stesso. Questa specifica è stata introdotta per evitare abusi dell’agevolazione, assicurando che i benefici fiscali siano applicati correttamente.

IVA al 4% per alcuni interventi sulla prima casa

L’aliquota IVA del 4% è riservata per alcuni interventi sulla prima casa, rendendo l’acquisto e la ristrutturazione della prima abitazione più accessibili. Questa aliquota si applica prevalentemente a lavori di costruzione, ampliamento e interventi che riguardano le nuove abitazioni principali non di lusso, secondo i criteri stabiliti dal Decreto Ministeriale del 2 agosto 1969. Il bonus iva al 4% ristrutturazione è particolarmente importante per incentivare l’acquisto e il miglioramento delle abitazioni da parte delle giovani coppie e delle famiglie, contribuendo così a sostenere il mercato immobiliare e migliorare la qualità abitativa.

Requisiti per applicare l’IVA al 4% sulla prima casa

Per beneficiare dell’aliquota IVA del 4% sulla prima casa, è necessario che l’immobile sia destinato a diventare la residenza principale del proprietario. Inoltre, l’acquirente non deve possedere altre abitazioni nel comune dove si trova l’immobile e non deve aver usufruito in precedenza delle agevolazioni per l’acquisto della prima casa. Altri requisiti includono la non appartenenza dell’immobile alle categorie catastali A1 (abitazioni signorili), A8 (ville) e A9 (castelli), che sono considerati immobili di lusso e quindi esclusi dalle agevolazioni.

Condizioni per l’applicazione dell’IVA agevolata

L’applicazione delle aliquote IVA agevolate è soggetta a specifiche condizioni che devono essere rispettate per evitare problemi con l’amministrazione fiscale. In particolare, è necessario che i lavori siano eseguiti su immobili a prevalente destinazione residenziale, ossia immobili in cui oltre il 50% della superficie è destinata a uso abitativo. Questo criterio è fondamentale per distinguere gli interventi che possono beneficiare delle agevolazioni da quelli su immobili commerciali o industriali, che non rientrano nelle stesse agevolazioni.

Distinzione tra lavori su immobili a prevalente destinazione residenziale vs. non residenziale

La distinzione tra immobili a prevalente destinazione residenziale e non residenziale è cruciale per l’applicazione dell’IVA agevolata. Gli interventi su immobili residenziali, dove la superficie destinata a residenza supera il 50%, possono beneficiare delle aliquote ridotte, mentre quelli su immobili commerciali, industriali o comunque non residenziali, devono applicare l’aliquota ordinaria del 22%. Questa regola garantisce che le agevolazioni fiscali siano destinate principalmente al miglioramento del patrimonio abitativo del Paese, promuovendo il benessere dei cittadini.

Casi in cui non si applica l’IVA agevolata

Ci sono specifici casi in cui non è possibile applicare l’IVA agevolata. Questi includono, ad esempio, i materiali o beni forniti da soggetti diversi dall’esecutore dei lavori, i materiali o beni acquistati direttamente dal committente, le prestazioni professionali e le prestazioni di servizi in subappalto.

Materiali o beni forniti da soggetti diversi dall’esecutore dei lavori

Quando i materiali o beni utilizzati per l’intervento sono forniti da soggetti diversi dall’esecutore dei lavori, l’aliquota IVA agevolata non può essere applicata. In tali casi, i materiali e beni saranno soggetti all’aliquota ordinaria del 22%. Questo perché l’agevolazione è intesa a coprire l’intervento complessivo, inclusivo dei materiali, quando forniti e installati direttamente dall’impresa esecutrice.

Materiali o beni acquistati direttamente dal committente

Se il committente acquista direttamente i materiali o i beni necessari per l’intervento di ristrutturazione, questi saranno soggetti all’aliquota ordinaria del 22%. La normativa prevede che l’agevolazione IVA sia applicabile solo quando i materiali e beni sono forniti dall’impresa che esegue i lavori, per evitare frodi e assicurare una corretta applicazione del beneficio fiscale.

Prestazioni professionali

Le prestazioni professionali, come quelle di architetti, ingegneri e altri professionisti coinvolti nella progettazione e supervisione dei lavori, non sono soggette all’aliquota IVA agevolata. Queste prestazioni sono sempre soggette all’aliquota ordinaria del 22%, indipendentemente dal tipo di intervento o dalla natura dell’immobile. Questo perché l’agevolazione IVA è riservata esclusivamente ai lavori edili e ai materiali forniti nell’ambito dell’intervento stesso.

Prestazioni di servizi in subappalto

Le prestazioni di servizi in subappalto non possono beneficiare dell’aliquota IVA agevolata. In questi casi, il subappaltatore deve applicare l’aliquota ordinaria del 22% sui propri servizi, poiché l’agevolazione è riservata esclusivamente all’impresa principale che esegue l’intervento. Questa disposizione è volta a evitare che l’agevolazione venga estesa in modo improprio a tutti i livelli della catena di fornitura.

Chiarimenti dell’Agenzia delle Entrate

L’Agenzia delle Entrate ha fornito vari chiarimenti sull’applicazione delle aliquote IVA agevolate, affrontando specifici casi e situazioni che possono sorgere durante l’esecuzione dei lavori di ristrutturazione. Questi chiarimenti sono cruciali per garantire una corretta applicazione delle agevolazioni e per risolvere eventuali dubbi interpretativi che possono emergere.

Efficientamento dell’illuminazione condominiale o di singole unità

Uno dei chiarimenti riguarda l’efficientamento dell’illuminazione, sia condominiale che di singole unità abitative. Gli interventi volti a migliorare l’efficienza energetica dell’illuminazione, come la sostituzione di impianti di illuminazione con sistemi a LED o altre tecnologie avanzate, possono beneficiare dell’aliquota IVA agevolata del

10%, se rientrano nell’ambito della manutenzione ordinaria o straordinaria. Questo incentivo è parte degli sforzi per promuovere l’adozione di tecnologie più sostenibili e ridurre i consumi energetici.

Installazione di schermature solari alternative

Un altro chiarimento riguarda l’installazione di schermature solari alternative, come tende da sole, pergolati, e sistemi di ombreggiamento. Questi interventi, se finalizzati a migliorare l’efficienza energetica dell’edificio, possono anch’essi beneficiare dell’aliquota IVA agevolata del 10%. L’installazione di tali sistemi contribuisce a ridurre il consumo energetico per il raffrescamento estivo, migliorando il comfort abitativo e la sostenibilità dell’edificio.

Autonomia funzionale di tapparelle, scuri o veneziane rispetto agli infissi

Infine, l’Agenzia delle Entrate ha chiarito che l’installazione di tapparelle, scuri o veneziane, se considerati autonomi rispetto agli infissi, può beneficiare dell’aliquota IVA agevolata del 10%. Questi elementi, se installati nell’ambito di interventi di manutenzione ordinaria o straordinaria, migliorano la funzionalità e l’efficienza energetica dell’abitazione, rendendo possibile l’applicazione dell’agevolazione fiscale.

Questi chiarimenti forniscono una guida preziosa per i contribuenti e i professionisti del settore edile, assicurando che le agevolazioni fiscali siano applicate in modo corretto e uniforme.

Conclusioni

L’IVA agevolata rappresenta un importante strumento di incentivo per chi desidera ristrutturare o migliorare la propria abitazione. Con aliquote ridotte del 10% e del 4%, si rendono più accessibili interventi di manutenzione ordinaria, straordinaria e di efficientamento energetico, promuovendo un patrimonio immobiliare più moderno, sicuro e sostenibile.

È fondamentale comprendere le condizioni e i requisiti per poter beneficiare di queste agevolazioni, garantendo così un’applicazione corretta e conforme alla normativa vigente.

Se desideri intraprendere lavori di ristrutturazione o efficientamento energetico, puoi rivolgerti a professionisti del settore per ottenere consulenze e servizi di alta qualità.

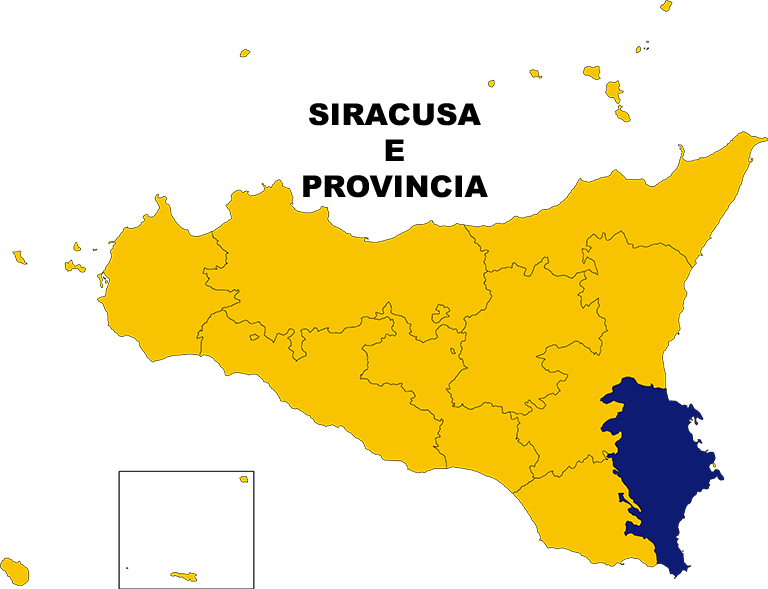

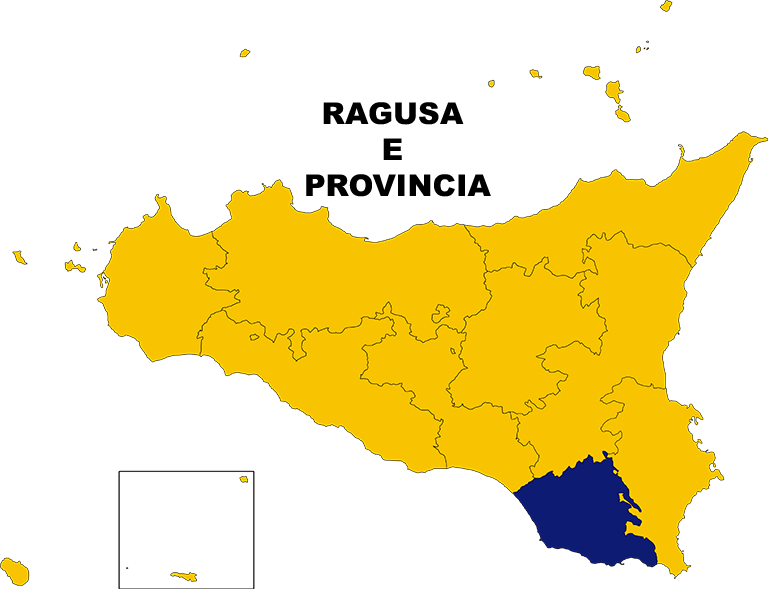

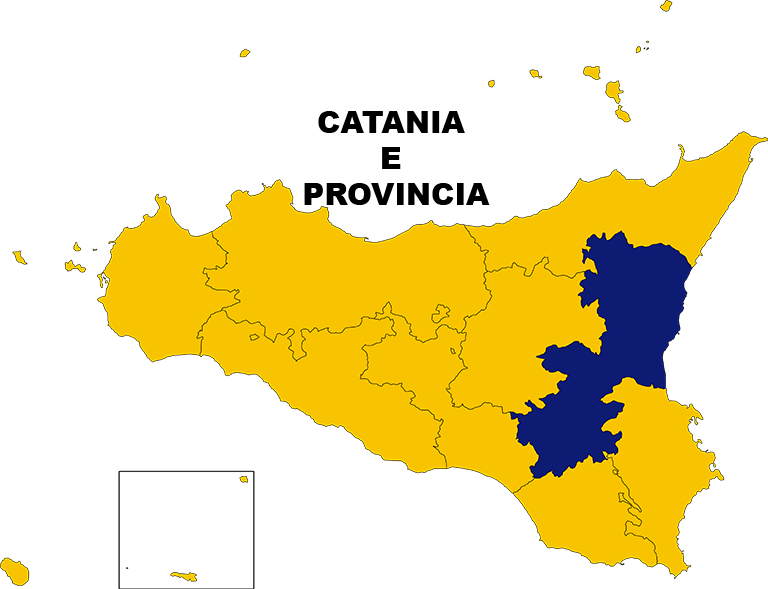

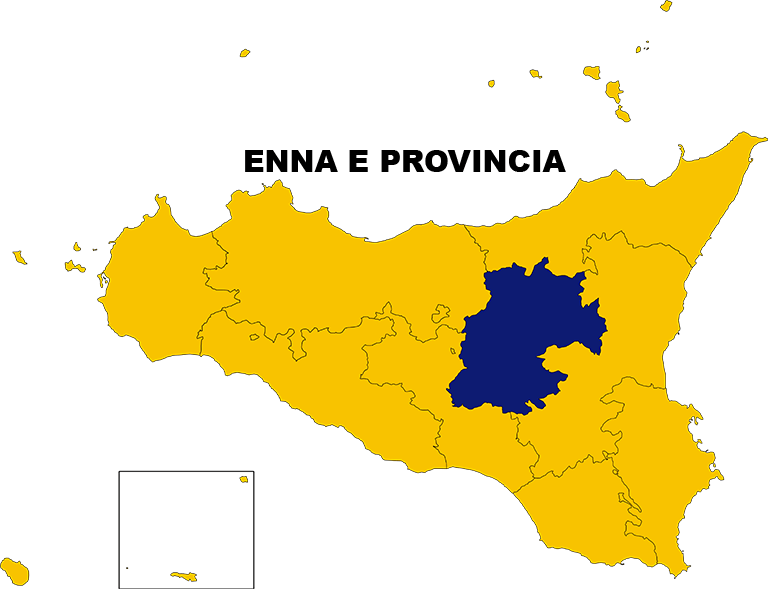

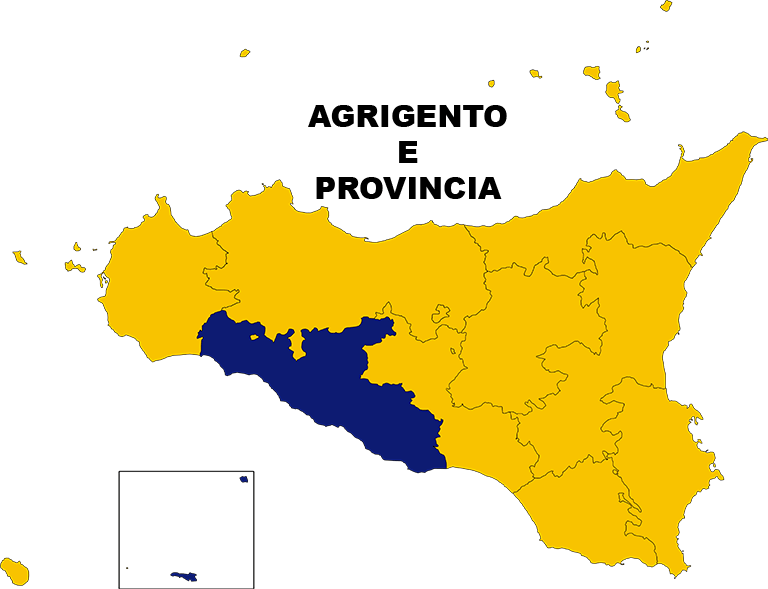

Gauss Group e Energy Building sono aziende leader in Sicilia nel campo dell’edilizia e dell’efficientamento energetico, pronte a offrire soluzioni innovative e personalizzate. Contattandoci, potrai ricevere supporto professionale e competente per realizzare i tuoi progetti, usufruendo delle agevolazioni fiscali disponibili e migliorando il comfort e il valore del tuo immobile.